直接扫描下方二维码

摘 要

1. 2016年在线旅游市场格局相对稳定,市场交易规模5934.6亿元,增长率34.0%,线上渗透率12.1%;

2. 核心企业多通过整合上游旅游资源,扩大竞争优势;通过布局线下体验中心和门店等方式,增加获客渠道;

3. 在线度假游:出境游市场交易额占比53.3%,市场份额逐年增加;

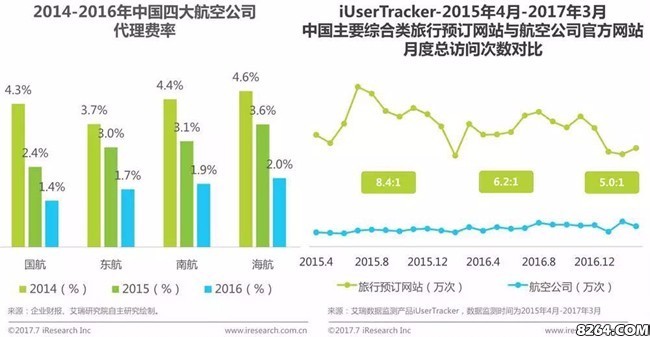

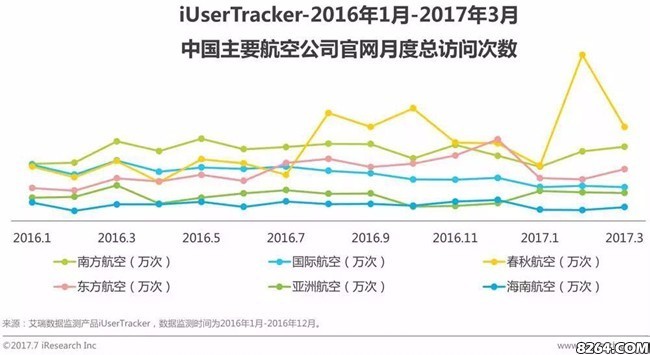

4. 在线机票市场:在提直降代影响下,2016年四大航空公司代理费有效降至1.4%-2.0%之间;官网与旅行预订网站访问量由15年8.4:1降至5.0:1;

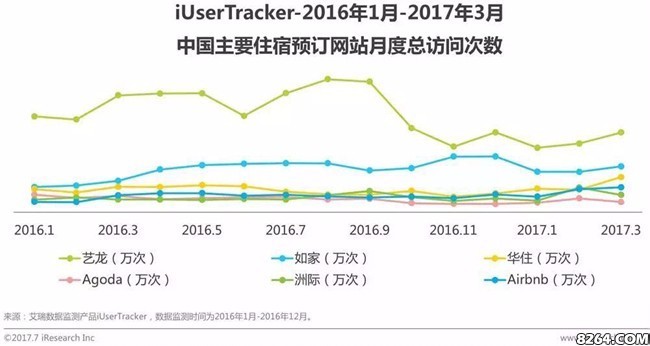

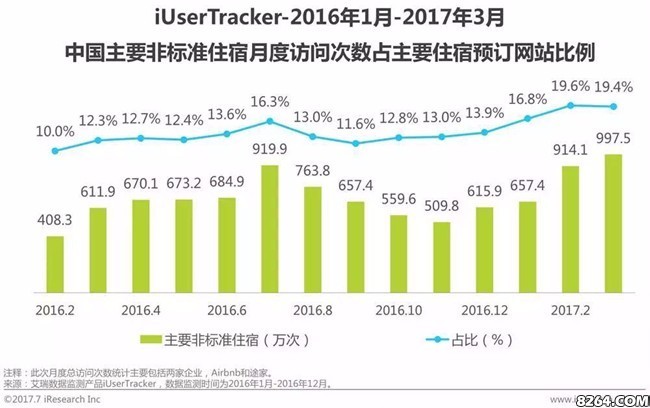

5. 在线住宿市场:非标准住宿市场兴起,2017年3月,主要非标准住宿在住宿预订网站中,访问量占比达19.4%,同比上升7.1个百分点。

一、中国在线旅游市场发展概况

中国在线旅游产业链图谱

核心企业整合上游资源,布局境外市场

2016年,一方面,核心企业整合上游旅游资源,如投资景区、收购目的地服务商(携程收购唐人接),以便提升自身竞争力。另一方面,在线旅游行业境外相关业务投资、并购事件频发,如,携程通过可转债方式投资印度旅游公司MakeMyTrip;海航投资海外航空公司(葡萄牙TAP、巴西Azul等)、海外航空维护服务提供商(瑞士SRTechnics)等企业。

在线旅游持续渗透,市场规模稳定增长

艾瑞数据显示,2016年中国在线旅游市场交易规模达5934.6亿元,增长率为34.0%,线上渗透率为12.1%,较去年相比提升1.4个百分比。艾瑞咨询认为,网民增长速度趋向平稳,人口红利带来的流量逐步消退,在线旅游市场进入稳定期。

二、在线机票市场发展现状及趋势

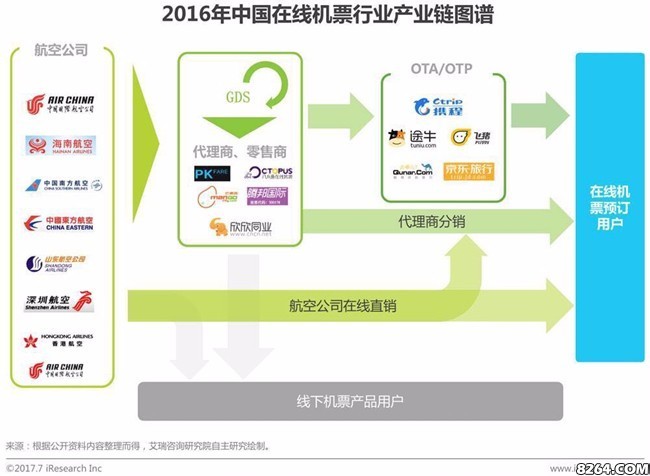

中国在线机票市场产业链图

中国在线机票渗透率已超70%,预计19年可超80%

2016年中国在线机票交易规模达3492亿元,增长率为34.9%,渗透率74.4%,市场增速趋缓。艾瑞分析认为,当前中国在线机票市场增长速度趋缓。一方面,在直销和代理商成本下降的影响下,机票价格呈现下降趋势;另一方面,在线机票市场渗透率已达74.4%,线上流量红利逐渐消失;因此,在线机票市场规模增速将有所趋缓。

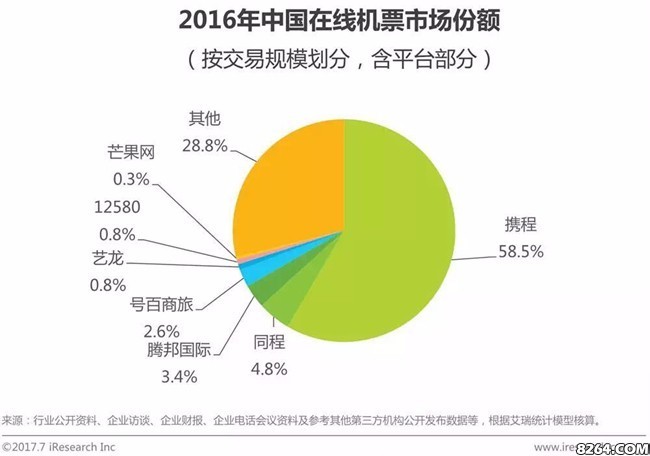

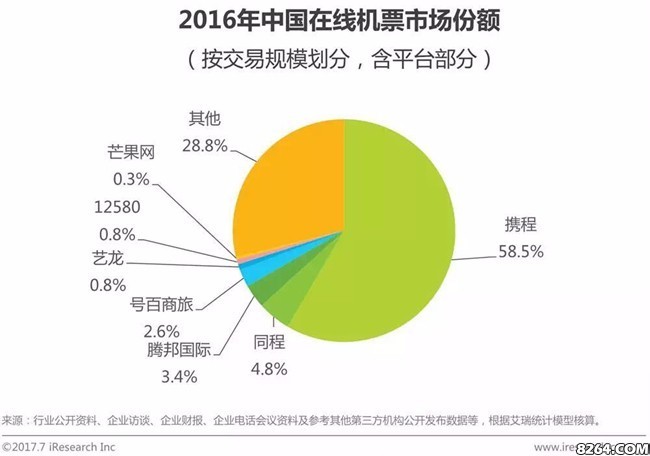

去携合并,携程市场份额大幅提升

2016年中国在线机票市场中携程份额最大,占比58.5%,相比2015年上升24.9个点,其主要增长来源于自2015年12月3日起合并去哪儿网的财务业绩。携程机票的开放平台推出以来,凭借丰富的产品资源和优势的价格,持续占据OTA机票市场的首位。

提直降代促进直销占比提升,有效降低代理费率

2016年6月,民航6号文件宣布代理费改为按航段定额支付,取消后返佣金,结束了“前返+后返”的代理费模式。2014年,国航、南航、东航、海航首次调低代理费,将国内客票代理费从3%降至2%。在此背景下,一方面,提直降代有效降低了航空公司的代理费率,以国航代理费率为例,从2014年的4.3%下降到2016年的1.4%。另一方面,艾瑞通过对比综合类网站(飞猪、携程、途牛、同程)与四大航空公司月度访问人次,发现其比例已从2015年的8.4:1下降到2017年5:1,航空公司网站访问量正在提升。

航空公司加强互联网渠道建设力度,春秋航空流量喜人

根据艾瑞iUserTracker数据统计,2016年下半年,春秋航空网站月度访问次数增长快速,10月访问量达到2935万次,2017年2月达到峰值4327.5万次。据春秋航空财报披露,在2016年,其通过销售特价机票优惠促销活动的发布,吸引大量旅客在官网预定机票,电子商务直销占比达到72%。艾瑞分析认为,在提直降代政策及市场竞争影下,航空公司将越来越注重互联网信息化的建设。这一策略的实施,不仅可以降低销售成本,还可以提升航空公司的品牌价值。

提直降代引发机票市场产业链变革

在提直降代政策和市场竞争的推动下,在线机票市场的产业链正在发生变革,其要体现在3个方面:1)中小机票代理商,新政下机票代理商的收益呈现持续性降低。同时,代理商获取授权的条件也在增多,如代理人需拥有旅行社、自营销售网站、固定企业客户渠道等条件。中小代理商为取得该类条件,又需投入更多的资金。最终,低收益与高投入相互作用,不断压缩中小代理商的生存空间。2)OTA/OTP等企业与航空公司的关系发生了变化,将形成合作共赢关系。未来企业不仅与航空公司在机票业务上保持合作,还会扩展到营销、品牌、目的地服务、会员积分服务、大数据等领域。3)更多的航空公司将直接面对消费者,直销比例进一步提升,如东航在2016年将更多的资金投入到了互联网营销(官网、微信、APP)。

三、在线住宿市场发展现状及趋势

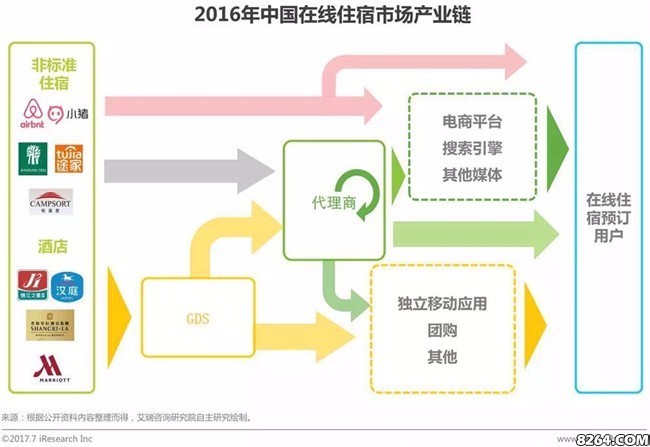

中国在线住宿产业链图

2016在线住宿市场总体规模达1192.2亿

2016年中国在线住宿市场规模达1192.2亿,同比增长32.5%,占整体在线旅游市场份额的20.1%,比2015年降低0.2个百分点。艾瑞咨询认为,由于线上获取成本逐步升高,多家企业开始实施线下战略,在线住宿市场整体规模增长趋缓。然而,在共享经济的背景下,其细分领域的在线非标住宿市场逐步兴起,增速较快。

去携合并,携程份额大幅提升

2016年中国在线住宿企业中携程、美团和艺龙共占有91.4%的市场份额,市场高度集中。其中,携程2016年市场份额占比达到59.6%,较同期上涨19.4个百分点,主要原因为携程2016年财报合并了去哪网业务。

网站端访问次数增长趋缓,缘由移动化趋势

根据艾瑞监测数据,整体来看,在线住宿行业受节假日影响,呈现周期性变化。同时,受消费者行为习惯移动化影响,网站端月度总访问次数增长趋缓。从单个企业来看,2016年艺龙月度总访问次数远超过其他专业在线住宿预订网站,其原因是机票、度假等旅游综合性产品线的拓展引入了大量用户。同年6月,艺龙战略布局微信酒店,因此随后几月网站总访问次数下滑,部分流量转由微信端。

非标准住宿访问量增幅明显,未来市场空间较大

根据艾瑞数据统计,主要住宿预订网站中,非标准住宿比例增幅明显,2017年3月达到19.4%,同比增加7.1个百分点。艾瑞分析认为,非标准住宿市场正逐步兴起,伴随行业标准化政策出台、商旅市场的进一步打开,非标准住宿市场未来空间较大。

四、在线度假市场发展现状及趋势

2016年在线度假市场规模达962.9亿元

艾瑞数据显示,2016年中国在线旅游度假市场交易规模为962.9亿元,较去年增长39.8%,占整体在线旅游市场的比重达16.3%,比2015 年提升0.1个百分点。

艾瑞咨询认为,在线旅游市场中,在线度假市场发展最为迅速,其占在线旅游行业比重从2009年的5.8%,增长至2016年的16.3%。整体而言,在线度假市场前景广阔,预计未来几年增长率将保持在25%以上。

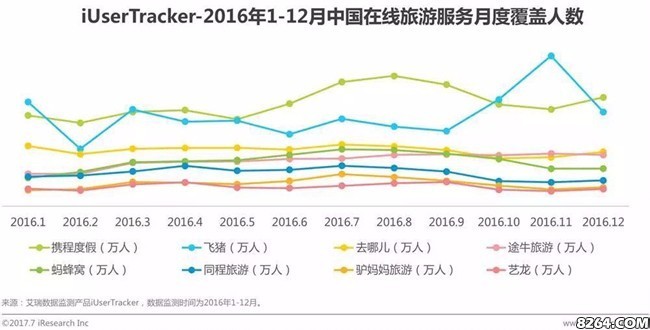

携程月度覆盖人数领先,“双11”带动飞猪流量大增

艾瑞监测数据显示,2016年中国在线旅游度假PC端主要网站月度覆盖人数整体较去年有所回落。除飞猪外的各主要网站月度覆盖人数变化基本趋势相似,在上半年波动增长,在Q3达到全年峰值,Q4流量呈下降趋势。飞猪流量波动较大,2月跌至全年最低值,11月份受“双11”影响,流量达到全年最高值。

出境游群雄逐鹿,市场份额逐步集中

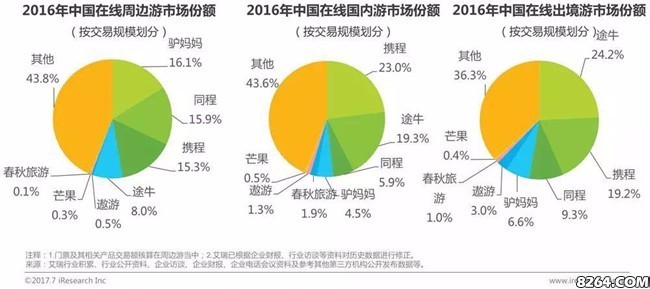

艾瑞数据显示,2016年中国在线周边游市场,驴妈妈、携程和同程位列前三,市场份额分别为16.1%、15.9%和15.3%,受美团等交易平台快速崛起的影响,三甲市场份额均被压缩;在线国内游市场,携程、途牛和同程分别占据前三席位,市场份额分别为23.0%、19.3%和5.9%;在线出境游市场,途牛、携程和同程斩获前三,市场份额分别为24.2% 、19.2%和9.3%,三甲企业市场份额高达52.7%,出境游市场份额逐步向核心企业集中。

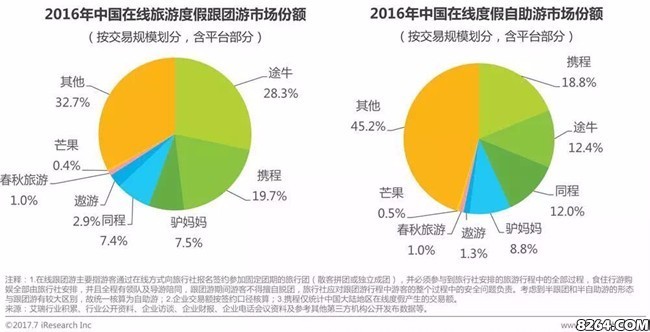

途牛、携程分别领跑跟团和自助游市场

艾瑞数据显示,2016年中国在线旅游度假跟团游市场中,途牛市场份额居于首位,为28.3%,携程占比19.7%,为第二,驴妈妈以7.5%的市场份额占据第三;自助游市场中,携程市场份额第一,为18.8%,途牛市场份额为12.4%,位居第二,同程以12.0%的市场份额占据第三。